Iron Condor – von geringen Kursschwankungen profitieren

Ein Iron Condor beschreibt eine Kombination aus vier Optionen. Mit dieser Kombination können Anleger auf das Stagnieren oder auf moderate Schwankungen von Aktienkursen innerhalb einer gewissen Bandbreite nach oben oder unten spekulieren. Ziel ist es, an den Prämieneinnahmen für den Verkauf von Optionen Geld zu verdienen.

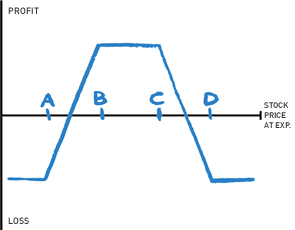

Der Name Iron Condor beschreibt eine Kurve im Gewinn- und Verlust-Diagramm. Diese resultiert als Ergebnis der Zusammensetzung eines Bear Call Spread (Vertical Call Spread) und eines Bull Put Spread (Vertical Put Spread) und damit aus vier unterschiedlichen Optionen. Es handelt sich also um eine synthetisch hergestellte Position.

In der Praxis wird die Iron Condor Optionsstrategie oftmals auf Indizes gebildet, weil diese von Natur aus niedrigere Volatilität aufweisen als viele Einzelaktien.

Finden Sie den idealen Broker für Ihre Ansprüche in unserem Vergleich.

Stand der Tabelle / Letztes Update: 20.07.2024

- Ja

- Profitables Investieren mit Aktien & Optionen

- Monatliches Einkommen an der Börse

- In jeder Marktlage Geld verdienen

- Staatlich geprüftes Ausbildungsprogramm

- Nein

- Kostenloses Depot und Verrechnungskonto

- Mehr als 80 Börsen weltweit

- Großer Weiterbildungsbereich

- Nein

- Kostenloses Depot und Verrechnungskonto

- Handel an über 100 Börsen

- Kostenlose Telefonorder

* Hinweis: CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 67 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Diese Seite richtet sich nicht an die belgische Öffentlichkeit.

Bildung eines Iron Condor

Wie wird nun eine Iron Condor-Formation gebildet? Hierzu wird zunächst eine aus dem Geld liegende Call Option verkauft (Call Short). Der Ausübungspreis soll am oberen Ende der erwarteten Schwankungsbreite liegen, innerhalb der sich der Aktienkurs bewegen darf, um nicht in die Verlustzone zu geraten.

Für die untere Begrenzung der Schwankungsbreite wird eine aus dem Geld liegende Put Option verkauft (Put Short).

Für diese beiden Verkäufe kann der Anleger jeweils eine entsprechende Optionsprämie einnehmen.

Das Problem, das sich nun stellt ist, dass der Aktienkurs wider Erwarten über die erwartete Schwankungsbreite hinausschießt und dadurch hohe Verluste entstehen.

Um das Risiko eines unkontrollierten Verlustes zu begrenzen, werden der Call Short und der Put Short mit einer Gegenposition abgesichert.

Zur Absicherung den Call Short ist daher eine Call Long Option mit einem etwas darüber liegenden Ausübungspreis zu einer geringeren Prämie zu kaufen. Zu Absicherung des Put Short wird entsprechend eine Put Long Option zu einem etwas geringeren Ausübungspreis und einer geringeren Optionsprämie gekauft.

Vorteil der Iron Condor Strategie

Die aus den Short-Positionen generierten Prämieneinnahmen werden durch die gezahlten Prämien für die Long Positionen vermindert. In der Summe verbleibt jedoch noch ein Prämiengewinn.

Die ursprüngliche für die Spekulation zugrunde gelegte Schwankungsbreite für den Aktienkurs vermindert sich ein wenig. Es bleibt jedoch noch genügend Spielraum, innerhalb der sich Schwankungen des Aktienkurses abspielen können.

Das Verlustrisiko wurde dagegen durch Zufügung des Call Long und des Put Long auf einen festen Maximalverlust begrenzt.

Gewinn- und Verlustdiagramm

A – Ausübungspreis für den Call Long

B – Ausübungspreis für den Call Short

C – Ausübungspreis für den Put Short

D – Ausübungspreis für den Put Long

Quelle: http://www.optionsplaybook.com

Aktienhandel lernen

Lerne mit Aktien zu handeln und zu investieren. Baue dir ein monatliches Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Mit dem staatlich geprüften Ausbildungsprogramm von DeltaValue ist der Einstieg schnell, zeitsparend und profitabel möglich. Klicke hier um zu erfahren, wie auch du Vermögen an der Börse aufbauen kannst.

Beispiel für die Bildung eines Iron Condor

Nehmen wir an, ein Aktienkurs hat aktuell von 50 €. Ein Anleger denkt sich, dass der Kurs in der nächsten Zeit nicht weiter als 10 % nach oben oder unten ausschlagen wird. Die erwartete Schwankungsbreite soll also von 45 € bis 55 € betragen. Insgesamt soll die Schwankungsbreite als gut 20 % betragen.

Der Anleger kauft nun zunächst auf die Aktien eine Call Short Position zu einem Ausübungspreis von 57,5 € und erhält dafür eine Prämie je Aktie von 1,46 €. Er kann also, bezogen auf 100 Aktien, für die Call Short Option 146 € vereinnahmen.

Gleichzeitig verkauft er eine Put Short Option zu einem Strike von 43 €. Dafür erhält er je Aktie eine Prämie von 1,61 € Prämie. Für 100 Aktien kann er mit dem Put Short also 161 € vereinnahmen.

Insgesamt kann der Anleger mit dem Verkauf der Call und Put Optionen also 305 € einnehmen.

Hedgen mit einem Iron Condor

Zu Absicherung der Position kauft er nun mit einem Call Long und einem Put Long geeignete Gegenpositionen. Damit kann er den entstehenden Verlust begrenzen, falls die Aktie aufgrund eines unvorhergesehenen Ereignisses etwa durch die Veröffentlichung von Quartalszahlen oder plötzliche Übernahmegerüchten stärker nach oben oder unten schwankt als angenommen.

Er kauft daher einen Call Long zu einem Ausübungspreis von 60 €. Dafür ist eine Optionsprämie je 0,95 € zu zahlen. Für hundert Aktien entspricht das einem zu entrichtendem Gesamtpreis von 95 €.

Zur Absicherung des Put Short wird eine Put Short Option zum Ausübungspreis von 41 € gekauft. Dafür muss je Aktie eine Optionsprämie von 1,15 € gezahlt werden. Für 100 Aktien sind somit 115 € zu entrichten.

Für die beiden Long Optionen sind also zusammen 210 € zu entrichten. Berücksichtigt man nun die Prämieneinnahmen von 305 €, verbleibt ein positiver Saldo von 95 €.

Das Verlustrisiko wird mit dieser Konstruktion erheblich gemindert. Konkret wird ein maximaler Verlust bei starken Schwankungen über die erwartete Bandbreite hinaus erreicht.