FIRE Bewegung – Rente mit 40? So geht das!

Rente mit 40 klingt verlockend. Gut 20 oder 25 Jahre arbeiten und anschließend nur noch den eigenen Interessen nachgehen. Privatier sein. Das ist das erklärte Ziel der Anhänger der FIRE Bewegung aus Amerika. FIRE steht für Financial Independence, Retire Early.

Die Anhänger der FIRE Bewegung versuchen in der ersten Hälfte des Berufslebens so viel Geld zu sparen, um deutlich früher mit dem Arbeiten aufhören zu können. Ihr Rezept: Hart arbeiten und genügsam leben. Das angesparte Geld soll dann für den Rest des Lebens reichen.

Das ging früher relativ gut, aber funktioniert dieses Rezept noch?

Wie könnte ein FIRE Leben aussehen?

Zunächst einmal bedeutet FIRE nicht, mit dem beginnenden „Ruhestand ab 40“ in Untätigkeit zu verfallen. Die Idee dahinter ist, finanzielle Freiheit und ein selbstbestimmtes Leben zu führen. Finanzielle Freiheit, die einen ausgewogenen Lebensstil ermöglicht und mehr Zeit für die eigenen Interessen übrig lässt.

Viele Anhänger der FIRE Bewegung arbeiten auch nach dem selbst gewählten Ruhestand weiter. Jedoch lange nicht mehr so intensiv und meistens auch nicht mehr für einen Arbeitgeber. Vielmehr betätigen sie sich als Blogger, gründen ein Start-up oder investieren ein Teil des Ersparten, um sich ein Nebeneinkommen zu verschaffen.

Einfach jeden Monat einen Betrag zum Leben vom Konto abzuholen und sich als Rentner den Golfschläger zu schwingen reicht in der Regel nicht.

Das Problem: Aufgrund der, inzwischen dauerhaften, Nullzinsenpolitik, werden keine Zinsen angeboten, die den monatlichen Geldverbrauch (geschweige die Inflation!) decken könnten. Wer bei Eintritt in den vorgezogenen Ruhestand kein weiteres Einkommen hat, muss jeden Monat zusehen, wie das Ersparte schwindet. Spätestens bei einem unvorhergesehenen Ereignis könnte man wieder gezwungen werden eine Arbeit anzunehmen, die man nicht möchte.

Mit 40 in Rente – ein Beispiel wie es nicht geht

Angenommen jemand entschließt sich, nach dem Studium mit 25 genügend anzusparen, um ab 40 kürzer zutreten. Das Einkommen beträgt durchschnittlich monatlich 3.000 € netto, wovon 50 % gespart werden. In den 15 Jahren können somit 270.000 € gespart werden. Die hohe Sparquote von etwa 50 % ist unabdingbare Voraussetzung, für einen raschen Kapitalaufbau. Das bedeutet auch, dass das Ziel möglichst früh in Rente zu gehen nicht für jeden geeignet ist.

Bis zum normalen Rentenalter sind immerhin noch 25 Jahre zu absolvieren. Von den angesparten 270.000 € im Beispiel könnten maximal 900 monatlich entnommen werden. Das Ergebnis entspricht exakt der 4 %-Regel, die unter Anhängern der FIRE Bewegung immer wieder propagiert wird, wenn es um den Betrag geht, der monatlich zur Verfügung steht. Für ein selbstbestimmtes Leben reichen jedoch 900 € nicht aus. Gleichzeitig bedeutet es, dass über 25 Jahre jeweils mindestens 1.000.000 € gespart werden müssen, um über ein heutiges Durchschnittseinkommen von 40.000 € im Jahr zu verfügen.

Natürlich ist anzunehmen, dass in der Zeit bis 40 oder 45 Jahre noch Gehaltserhöhungen eintreten. Prämien und Boni des Arbeitgebers müssen ebenfalls berücksichtigt werden. Sicher gibt es auch Möglichkeiten, noch mehr Geld anzusparen. Die Anstrengungen sollten jedoch nicht auf ein Leben im Existenzminimum hinauslaufen. Ein Urlaub im Jahr und eine ausgewogene Freizeitgestaltung müssen schließlich auch noch möglich sein.

Ein weiterer Punkt: Die gesetzliche Rente wird aufgrund der wenigen Beitragsjahre später so niedrig sein, dass ohne Weiteres Einkommen kein würdevolles Leben im Alter möglich ist. Es müssen also andere Lösungen her, um das Ziel früher in Rente zu gehen zu verwirklichen.

Welche Alternativen zur klassischen Methode der FIRE Bewegung gibt es?

Also ganz so einfach ist das mit dem Abschied vom Job mit 40 nicht. Es gibt schließlich kaum noch Zinsen auf das Kapital auf dem Sparkonto. Diese Methode kommt somit nicht infrage. Außerdem ist eine Menge Disziplin notwendig, um das Sparziel zu erreichen. Ein gutes Einkommen ist ebenfalls unabdingbare Voraussetzung.

Daher, wer sich dem Ziel der FIRE Bewegung anschließen möchte, kommt nicht drum herum, dass er neben dem Ersparten ein zusätzliches passives Einkommen aufbaut. Es wird ein finanzieller „Rückzugsplan“ benötigt. Ohne einen solchen, kann der Traum vom Leben als Privatier schnell zu Ende sein. Passive Einkommensmöglichkeiten, die eine gute Risikostreuung und höheren Renditen versprechen, sind Copy Trading, sowie Optionen. Copy Trading und P2p-Kredite eignen sich auch für Anfänger. Für Optionen gibt es entsprechende Schulungen.

Aktienhandel lernen

Lerne mit Aktien zu handeln und zu investieren. Baue dir ein monatliches Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Mit dem staatlich geprüften Ausbildungsprogramm von DeltaValue ist der Einstieg schnell, zeitsparend und profitabel möglich. Klicke hier um zu erfahren, wie auch du Vermögen an der Börse aufbauen kannst.

Richtig investieren kann die Rentenlücke schließen

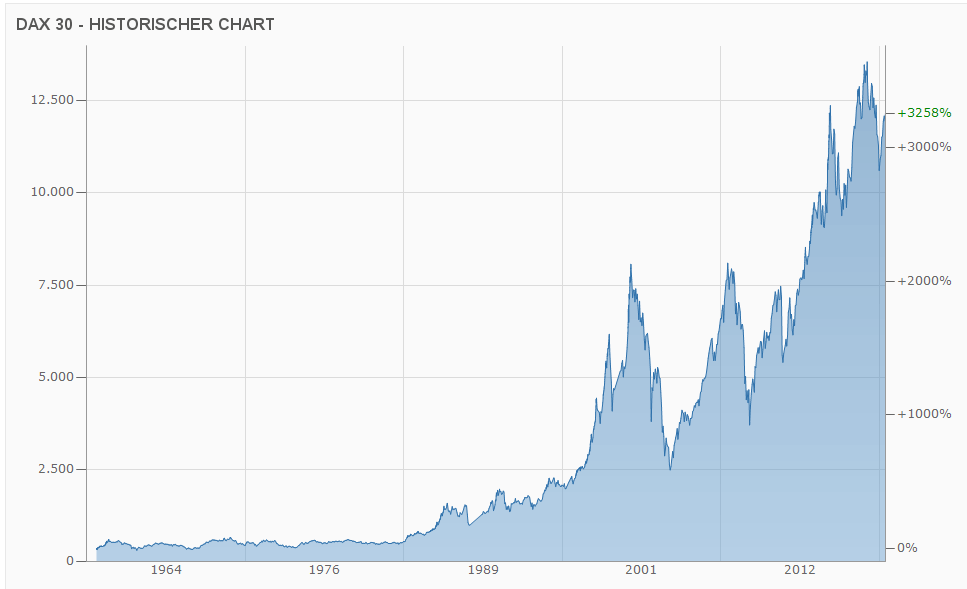

Aufgrund des Zinseszinses ist es sinnvoll für zukünftige Frührentner das angesparte Geld frühzeitig zu investieren. Dabei kann es sich auch um Aktien oder ETFs handeln. Eine weitere Möglichkeit sind die Anwendung von Optionsstrategien und die Vereinnahmung von Optionsprämien. Denn Aktien bieten so viel Potenzial wie keine andere Kapitalanlage.

Werden beispielsweise von den zurückgelegten 1.500 € monatlich 750 € in Aktien angelegt, kann sich das zur Verfügung stehende Kapital bei Renteneintritt bereits deutlich erhöhen.

Geht man konservativ von einer durchschnittlichen Wertsteigerung der Aktien von zwei Prozent jährlich aus, beträgt das in Aktien angelegte Volumen nach 15 Jahren bereits etwa 145.000 €. Die finanzielle Rücklage, inklusive dem nicht in Aktien angelegten Geld beläuft auf gut 300.000 €.

Durch die weitere Wertsteigerung des in Aktien gebundenen Kapitals in den dann kommenden 25 Jahren kann die Entnahme bereits auf monatlich 1.300 € gesteigert werden (450 € monatlich aus dem nicht in Aktien angelegten Geld und 850 € aus dem Aktienkapital).

Dividendenerträge und bessere Entwicklungen an den Börsen, können das Kapital sogar weiter wachsen lassen, sodass sich selbst bei einem sukzessiven Verkauf des Aktienpaketes ein noch höherer Betrag zum Leben ergibt.

Nicht zuletzt: es bleibt genügend Zeit, um sich weiteren Beschäftigungen zu widmen, die ein zusätzliches Einkommen in die Kassen spülen.

Wie man ein passives Einkommen einfach aufbaut

Das Investieren in Aktien ist also eine vielversprechende Möglichkeit, das ersparte Geld zu vermehren. Gegenüber festverzinslichen Anlageformen zeigt sich, dass Aktien, trotz der Krisen in der Vergangenheit, eine bessere Performance abliefern. Bei der Aktienauswahl sollten konservative Anleger nach der Value Investing Methode vorgehen. Es handelt sich übrigens um die Strategie, die auch Warren Buffet hauptsächlich bei seinen Anlagen nutzt. Dahinter steckt die Idee, dass Anleger grundsätzlich nur in Aktien investieren sollten, die als solide und wertvoll aber unterbewertet gelten.

Dabei wird davon ausgegangen, dass die Kurse von Aktiengesellschaften an der Börse oft nicht fair sind und nicht den tatsächlichen Wert des Unternehmens widerspiegeln. Irgendwann jedoch wird sich eine Aktie, deren Kurs unterhalb ihres fairen Wertes notiert, diesem wieder annähern. Je größer die sogenannte Sicherheitsmarge, also der Abstand zum fairen Wert ist, desto höher ist die Wahrscheinlichkeit, dass der Kurs steigen wird.

Voraussetzung ist jedoch, dass es sich um finanziell solide aufgestellte Unternehmen handelt und die Produkte auch in Zukunft gefragt sind.

Erfahrene Anleger können sogar Optionen auf die Aktien in ihrem Besitz schreiben. Mit dem Verkauf von Verkaufsoptionen beispielsweise lassen sich zusätzlich Optionsprämien vereinnahmen, die das passive Einkommen erhöhen.

Mr. Money Mustache

Wie es mit der frühen Rente mit 40 funktionieren kann, zeigt das Beispiel von Mr. Money Mustache, alias Peter Adeney. Der kanadische Blogger, heute 43 Jahre, ging bereits mit Anfang 30 in Rente und gehört zu den Vorreitern der FIRE Bewegung.

Mit einem spartanischen Leben gelang es ihm mit seiner Partnerin 600.000 Dollar zusammenzusparen. Er investierte das Geld in ein kleines Haus und in einen Pensionsfonds, aus dem er sich monatlich einen kleinen Teil auszahlen lässt. Außerdem schreibt er heute Bücher und betreibt einen der bekanntesten Blogs zu seinem frugalistischen Lebensstil, tritt oft in Shows auf und teilt zusammen mit Freunden einen Coworking-Space. Damit konnte er sich ein Einkommen von etwa 400.000 Dollar jährlich nach dem Ausstieg aus dem Berufsleben erarbeiten. So lässt es natürlich sich gut leben.

Peter Aldeney sagt jedoch: Dass man auch sehr gut über die Runden kommt, wenn man nur die Hälfte, oder sogar nur ein Viertel seines Einkommens ausgibt. Er ist davon überzeugt, dass er zusammen mit seiner Partnerin in der Zeit des Ansparens ein besseres Leben als vorher geführt hat. Ein noch größeres Auto oder Haus machen, seiner Meinung nach, keinesfalls glücklicher.

Fazit

Der frühe Ausstieg aus dem klassischen Arbeitsleben ist möglich. Ein regelmäßiges (und gutes) Einkommen sowie geschickte Investitionen sind jedoch Voraussetzung, um etwa die Hälfte Einkommens als Rücklage für die Zeit nach dem Berufsleben zur Seite legen zu können. Erfolgreiche Anhänger der FIRE Bewegung hören keineswegs ganz auf zu arbeiten. Vielmehr gehen sie Beschäftigungen nach, die sie wirklich interessieren. Wichtig ist auch, ein passives Einkommen zu generieren, um sich einen angemessenen Lebensstil leisten zu können.