CCI Indikator – Commodity Channel Index

Der CCI Indikator (Commodity Channel Index) ist ein von Donald Lambert zu Beginn der 80er-Jahre für den Handel von Rohstoffen entwickelter Indikator für die Chartanalyse. Lambert entwarf ihn mit dem Ziel, den Anfang und das Ende eines Rohstoffzyklus einzugrenzen. Daher auch der Name Commodity.

Das Gute am Commodity Channel Index ist, dass er auch im Aktien-, CFD- und im Forex-Handel als Trendfolge Indikator eingesetzt werden kann. Er zeigt Trends, Trendstärken an und liefert Signale für eine Trendumkehr in „überkauften“ oder „überverkauften“ Märkten.

Hierfür wird die Geschwindigkeit der Preisbewegungen gemessen. Der Commodity Channel Index weist damit Ähnlichkeiten mit dem ADX (Average Directional Movement Index) auf.

Der CCI gehört wegen seiner Zuverlässigkeit und Aussagekraft in Trendphasen zu den viel verwendeten Indikatoren für das Daytrading und wird auf Handelsplattformen, wie bei Iq Option, standardmäßig angeboten.

CCI Indikator – Erklärung und Beispiel

Der Commodity Channel Index misst den Abstand der Kurse vom gleitenden Durchschnitt. Dadurch werden Trends sowie die Trendstärke ermittelt. Werte zwischen 100 und -100 gelten als „Marktrauschen“. Sie weisen auf eher trendlose Märkte hin. Nur die Werte außerhalb dieser Spanne sind für Trader interessant.

Sobald der CCI den Wert von +100 nach oben kreuzt, wird vorgeschlagen, als Strategie eine Long-Position zu eröffnen. Diese ist zu schließen, wenn der CCI wieder unterhalb der Marke von +100 fällt. Umgekehrt gilt das Kreuzen des CCI in Richtung unterhalb von -100 als Signal zum Eröffnen einer Short-Position, die wieder geschlossen werden sollte, wenn die CCI-Werte ansteigen und die Marke von -100 nach oben kreuzen. Je stärker der Anstieg beziehungsweise Fall des CCI außerhalb der Spanne 100 bis -100 ist, umso stärker ist auch der vorliegende Trend.

Wie alle Trendfolger ist der Commodity Channel Index nachlaufend. Die Trends und deren Intensität werden also mit einer gewissen zeitlichen Verzögerung angezeigt. Innerhalb der Spanne zwischen 100 und -100, also in trendlosen Märkten werden keine verwertbaren Ergebnisse geliefert. Wird die betrachtete Zeitperiode n niedriger eingestellt, können Trends zwar noch früher erkannt werden, es ergeben sich allerdings auch häufiger Fehlsignale.

Vor- und Nachteile

+ zeigt Trends und Trendstärken an

+ eliminiert Marktrauschen

+ liefert Ein- und Ausstiegssignale

– Werte des CCI werden nur mit Verzögerung geliefert

Formel und Berechnung des CCI Indikators

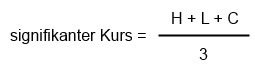

Im ersten Schritt wird der sogenannte „signifikante“ Kurs ermittelt. Ausgehend von einem „Kerzenchart“ wird hierzu das arithmetische Mittel Tageshoch (H), Tagestief (L) und Tagesschlusskurs (C) errechnet. Wird ein Wochen- oder Monats-Chart betrachtet, beziehen sich Höchst-, Tiefst- und Schlusskurs auf den entsprechenden Betrachtungszeitraum:

Im zweiten Schritt wird für den signifikanten Kurs ein einfacher gleitender Durchschnitt bestimmt. Die Periodenlänge ist meist auf n = 20 Tage voreingestellt, kann jedoch variiert werden.

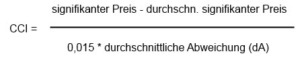

Nun kommt im dritten Schritt die durchschnittliche Abweichung (dA) vom signifikanten Kurs ins Spiel. Hierzu werden für jeden Tag der gewählten Periodenlänge n die Abweichungen ermittelt und ein einfacher Durchschnitt gebildet. Der Wert fließt dann in den Commodity Channel Index ein. Der CCI errechnet sich dann nach der Formel:

Der Faktor 0,015 ist von Lambert festgelegt worden. Er führt dazu, dass der größte Teil der für den CCI errechneten Werte eine Zahl zwischen 100 und -100 annehmen.

Fazit

Der Commodity Channel Index ist ein typischer Trend- beziehungsweise Trendfolgeindikator. Er kann auf allen Märkten, eingesetzt werden und ist bei den meisten Handelsplattformen der Online-Broker bereits vorinstalliert. Er misst den Abstand der Tageskurse vom gleitenden Durchschnitt. Kauf und Verkaufssignale werden geliefert, wenn der CCI die Werte von +100 oder -100 nach oben oder unten kreuzen. Wie alle Trendfolger liefert der CCI verzögerte Werte, weshalb empfohlen wird, parallel auch andere Indikatoren zur Bestätigung der Signale zu verwenden.